「その保険、本当に必要?」…1億円貯めてFIREした元会社員が、必要な保障をキープしつつ〈保険料744万円〉を浮かせた方法

保険についての誤解や適切な活用法を紹介。

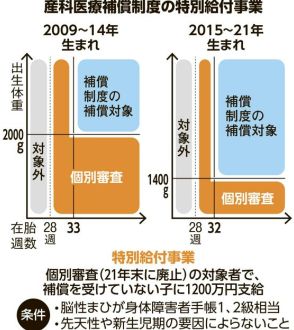

必要な保険や医療制度の活用方法についての指摘。

盲目的な高額保険に入る必要性についての検証。

人生の3大支出のひとつに数えられる「保険」。にもかかわらず、自分が入っている保険のことや毎月支払っている保険料を把握していない人も少なくありません。1億円を貯めてFIREした寺澤伸洋氏によれば、そもそも日本人は高額な保険に入る必要はないといいます。そこで本稿では、寺澤氏による著書『ぶっちゃけFIRE 手取り25万円で子育てしながら1億円ためる方法教えます』(主婦と生活社)より一部を抜粋し、生命保険・医療保険の適切な活用法をご紹介します。

保険は人生の中の大きな支出のひとつです。特に生命保険の契約は長期間にわたることが一般的ですから、一度生命保険に入ると20~30年以上保険料を支払い続けることになります。

日本では、1世帯あたりの生命保険/医療保険の年間支払額は平均40万円ほどだそうなので、30年間支払い続けるとすると、各家庭が1,200万円もの金額をそれぞれ支払っていることになります。

それでは実際に、ここまで高額な生命保険/医療保険に入るべきなのでしょうか。僕の答えはNOです。ただし、貯金がないうちから共働きの一方に万が一のことがあった場合は大変ですから、若いうちに子どもが生まれた場合の死亡保険は最低限必要です。

その場合も高額の保険ではなく、保険金額が毎年減っていく逓減(ていげん)型の掛け捨て保険を選んでおけばいいでしょう。

また、あわせて高額な保険が必要ない理由としては、日本の医療制度が整っていることがあげられます。

日本には国民皆保険制度があり、保険証さえあれば、「いつでも」「誰でも」必要な医療サービスを受けることができます。これは僕たちにとっては当たり前のことですが、海外に比べると相当恵まれています。

そして、高額療養費制度も我々の大きな味方です。高額療養費制度とは、日本の保険医療機関の窓口で支払う医療費を一定額以下にとどめる、公的医療保険制度における給付のひとつです。

これにより高額の医療費がかかった場合にも、収入に応じて算出される自己負担限度額を超えた部分が後で返還されます。

寺澤家でも妻が子どもたちを出産する際、切迫早産で2度入院しましたが、ふたりめの入院のときは高額療養費制度のおかげで支出は1か月8万円程度と限定的でした。

こう書くと、「あれ、ひとりめのときは?」となりますよね。実は僕たち夫婦は20代半ばのときはこうした知識がなく、退院時に30数万円支払ったのですが、後で申請すれば自己負担限度額を超えた分が戻ってくることなどまったく知りませんでした。

病院の支払窓口の人も、まわりの人も、そして会社も、誰もそういうことを教えてくれなかったのです。

僕たちは、何年も経ったあとにこのことを知って愕然(がくぜん)としました。そして二度と無知によって何十万円も損をしないよう、お金に関する知識を身につけようと誓ったのです。これが今の僕たちの、お金の知識向上に対するモチベーションにつながっています。

ともあれ、こうした制度があることを前提に考えれば、医療費はみなさんが思うよりもはるかに安く済ませることができますから、高額な保険は不要だということもご理解いただけると思います。

このように、「家族を持ったら高い生命保険/医療保険に入るもの」と思い込むことなく冷静に判断し、くれぐれも盲目的に高額の保険に入ることのないようにしてください。ましてや独身の方なら、生命保険はまったく不要です。