「住宅ローンはどんどん繰り上げ返済したほうがお得」と言われたのですが、家計にそんな余裕はありません。繰り上げ返済しないとデメリットしかないのでしょうか?

住宅ローンの繰り上げ返済のメリットとデメリットについて詳しく解説。

繰り上げ返済で元本を減らすことで支払利息も減少し、返済期間を短縮できる。

ただし、住宅ローンには団体信用生命保険(団信)などのメリットもあるため、あまり無理をして繰り上げ返済する必要はない場合もある。

Aさんは30代会社員で共働き。数年前にマイホームを購入し、毎月住宅ローンを支払っています。

「住宅ローンはどんどん繰り上げ返済したほうがお得だ」同僚にと言われたのですが、現在Aさんの家計には余裕がなく、当面繰り上げ返済は難しいそうです。しかし、友人の言葉も気になって、「繰り上げ返済しないとデメリットしかないのか心配になった」とのことです。

住宅ローンの繰り上げ返済はメリットがある一方で、注意しなければならない点もあります。詳しく見ていきましょう。

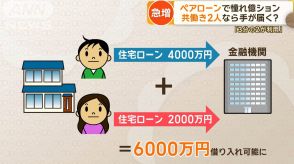

住宅ローンを借りると、借りている金融機関へ借入額に応じた利息を支払わなければなりません。借入額が大きいほど、また金利が高いほど、支払う利息は多くなります。

したがって、金利が変わらなくても、借入額(元本)を減らせば、支払う利息も減ります。繰り上げ返済(毎月の返済額とは別にまとまった金額を返済すること)の返済金額はすべて元本に充てられるので、その分の支払利息を少なくできます。

繰り上げ返済には、返済期間を短縮する期間短縮型(毎月の返済額は不変)と毎月の返済額を減らす返済額軽減型(返済期間は不変)があります。一般的には期間短縮型のほうが利息軽減効果は高くなります。

金融機関によっては、繰り上げ返済の最低額が決まっている、手数料がかかる、などの場合もあります。

一方で、住宅ローンにはメリットがあることも忘れてはいけません。相談者さまのように、家計の事情で繰り上げ返済ができなくても、住宅ローンのメリットが大きければ、無理に繰り上げ返済しないほうがよい場合もあります。

住宅ローンのメリットは、団体信用生命保険(団信)に加入していることです(加入が任意の場合もあります)。団信とは、契約者が死亡するなど万一のことがあっても、残債を保険で完済してくれる仕組みです。そのおかげで、残された遺族は、安心して住宅ローンで買った住宅に住み続けることができます。

しかし、もし万一のことがあった際に、繰り上げ返済しすぎて貯蓄がほとんどなかったとしたら、残された遺族は生活費に事欠いて住宅を売却しなければならないかもしれません。

あるいは、子どもの教育費が払えず、教育ローンを借りることになるかもしれません。一般的には、教育ローン(無担保)は住宅ローン(住宅を担保)より高い金利を払わなければなりません。その場合、繰り上げ返済をしたことが、かえってより多くの金利負担を招きデメリットになりかねません。

万一のことがあっても、遺族が生活を維持できる程度の貯蓄を残した上で、繰り上げ返済をしましょう。