米証券市場暴落の震源地「AIバブル論」…それでも投資を止められないビッグテック

1990年代後半のドットコムバブル現象がAI分野でも起きる可能性が高いとの報告書が出ており、ビッグテック企業の第2四半期の実績が低下していることから「AIバブル論」が広がっている。

投資された膨大な資金が収益化されておらず、AIモデルへの投資がインフラ企業による利益のみにつながる状況であり、懐疑論も広がっている。

ビッグテック企業はAI投資を続けざるを得ず、これにより株価が支えられている状況であり、AI関連投資は増加傾向にある。

「1990年代後半にドットコム企業で起きたバブル現象は、人工知能(AI)分野でも起きる可能性が高い。審判の日が近づいている。巨大企業がAIに投資するとしても、iPhoneやインターネットに匹敵する経済革命は起きないだろうし、その約束に後押しされて急騰したすべての株式も暴落するだろう。」

7月、ゴールドマンサックスの株式リサーチ責任者であるジム・コベロ氏が出した報告書だ。昨年までは、AIのおかげで今後10年間は世界の国内総生産(GDP)が7%増加するだろうというバラ色の展望を出したゴールドマンサックスだ。すでに5月、マサチューセッツ工科大学(MIT)のダロン・アジェモール教授もやはりAIの生産性に関する予測が誇張され、むしろ不平等と弊害だけが大きくなることを警告した状況だった。

このような「AIバブル論」が最近、米ビッグテック(アップル・マイクロソフト・メタ・アマゾン・アルファベット・テスラ)企業の第2四半期の実績発表と株価下落以後、いっそう拡散している。3日(現地時間)、ブルームバーグはこれらの企業の利益増加率が29.9%で、昨年第4四半期(56.8%)と今年第1四半期(50.7%)より鈍化し、「今後第3四半期(17.2%)と第4四半期(18.7%)には今よりさらに低くなる見通しであり、投資家らがもはやAIの可能性に共感していない」と報道した。

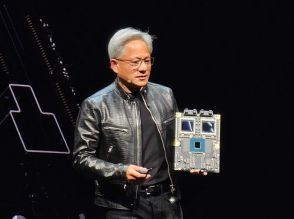

「バブル論」が広がる理由は、莫大な投資で作り出した「AIモデル」が「収益化」につながっていないためだ。2022年末、OpenAIが「ChatGPT」を出した後、ビッグテックは競ってより巨大なデータ、より大きなコンピューティングパワーに資金を投資した。しかし、収益はインフラ構築に必要なハードウェアを提供したNVIDIA(エヌビディア)などが持っていっただけだ。米国のベンチャーキャピタル(VC)であるセコイアキャピタルは6月、「AIに投入された資金を考慮すれば、技術業界が年6000億ドルの売上を上げなければならないが、道は遠い」と明らかにした。

さらに強度の高い「懐疑論」もある。シカゴ大学のベン・ジャオ教授はハンギョレに「巨大な生成AIモデルは燻製ニシンの虚偽(猟犬の注意をそらすための偽情報)に過ぎず、これが人類のための技術だという話は誇大広告とマーケティングの貪欲さを隠すためのトリックであり、ここに資金があまりにも集中している」と懸念を語った。

しかし、ビッグテックがAI投資を止めることは容易でない。ブルームバーグは先月、ビッグテックがAI投資を再考すれば、株式市場が低迷するリスクがあると警告した。AIブームに支えられ、莫大な株価上昇を味わったビッグテックの立場としては、投資を通じたラリーを続けるしかない状況だという話だ。

フィナンシャルタイムズは2日、今年上半期のマイクロソフト、アマゾン、メタ、アルファベットによるAI関連投資は計1060億ドルで、昨年同期の投資額より50%増加したと報じた。メタのマーク・ザッカーバーグ最高経営者は先月31日、「未来の予測は難しいが、(AIの)力量を確保しておいた方が良い」と話した。アマゾンも「生成AIなど強力な需要が続いているため、下半期の投資をさらに増やすだろう」と明らかにした。

イム・ジソン、パク・チヨン記者 (お問い合わせ japan@hani.co.kr )