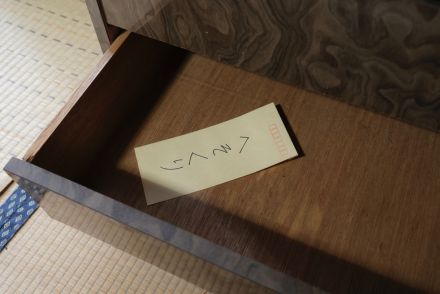

夫から渡される生活費の中から「3万円」を内緒でタンス預金しています。これって税金はかからないですよね?

夫婦間での金銭のやり取りにも税金が発生する可能性がある。

贈与税が夫婦間でも発生し、基礎控除額は110万円。

贈与税の対象とならない場合もあるが、年間の合計額には注意が必要。

「夫から生活費として渡されている金額から、タンス預金をしている」という方は少なくないでしょう。

しかし、夫婦間の金銭のやり取りにも、税金が発生するケースがあります。本記事では、夫婦間で財産のやり取りをした場合にかかる税金について解説します。

贈与税とは、個人から贈与という形で財産を取得したときにかかる税金のことです。夫婦間でも例外とはならないため、夫婦で財産のやり取りが行われる場合でも贈与税が発生する可能性があります。

つまり、夫から妻へお金を渡す場合も「財産としての金銭が渡されている」とみなされ、贈与税が発生するというわけです。

贈与税には、課税の対象とならないケースもあります。例えば、以下の2つです。

・1年間に贈与を受けた財産の価額の合計額が110万円以下の場合

・贈与税の対象とならない財産とみなされた場合

ひとつずつ詳しく解説します。

◆1年間に贈与を受けた財産の価額の合計額が110万円以下の場合

国税庁によると、贈与税には基礎控除額として110万円が設定されています。この控除の対象となるのは、その年の1月1日から12月31日までに贈与を受けた財産の合計額です。

つまり、1年間の贈与を受けた財産の合計が110万円を超えていなければ、贈与税はかかりません。月3万円のタンス預金であれば、1年間の合計が36万円であるため、贈与税の対象にはならないでしょう。

ただし、タンス預金以外に高額なプレゼントなどをもらう場合は、注意が必要です。プレゼントも「個人から贈与される財産」とみなされるため、贈与を受けた財産の合計額に加算されます。

贈与税の対象とならないためには、年間のタンス預金とプレゼントの合計額が110万円を超えないように調整しなくてはいけません。

◆贈与税の対象とならない財産とみなされた場合

国税庁によると、以下のような財産については贈与税の対象とならないとされています。

・生活費や教育費に充てるために取得し、通常必要と認められる財産

・社会通念上相当と認められるような個人から受ける香典、花輪代、年末年始の贈答、祝い物または見舞いなどのための財産

つまり、贈与税の基礎控除額を超える場合でも、生活に必要な財産や、社会通念上相当と認められるような年末年始の贈答、祝い物などには贈与税はかかりません。ただし、生活費として渡されたお金の中から「タンス預金」に回した分には、贈与税がかかるおそれがあります。

夫婦間の金銭のやり取りでも、原則贈与税は発生します。しかし、1年間で贈与を受けた財産の合計が、贈与税の基礎控除額である110万円を超えていなければ、贈与税の対象になりません。

タンス預金を自分の買い物などに使う場合は、そのほかにもらう財産のことも考慮し、年間の贈与を受けた合計額が110万円を超えないようするとよいでしょう。

出典

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4405 贈与税がかからない場合

執筆者:FINANCIAL FIELD編集部

ファイナンシャルプランナー