世界一高い日本株恐怖指数、二番底警戒-急落備え十分で相場に耐性も

日本株の予想変動率が高水準で推移しており、投資家が二番底形成を警戒している。

日経平均ボラティリティー・インデックスはリーマンショック以来の高水準となり、日本のオプション市場の流動性の低さが要因とされている。

日米の金融政策見通しや政治日程の不透明さから、予想変動率が当面高止まりするとの見方が広がっている。

(ブルームバーグ): 8月の日本版「ブラックマンデー」以降、日本株の予想変動率が世界の株式市場の中で最も高水準で推移している。投資家が相場の二番底形成を強く警戒している証左だが、一方で再度の急落に対する備えができているとも言え、こうした警戒は杞憂(きゆう)に終わる可能性がある。

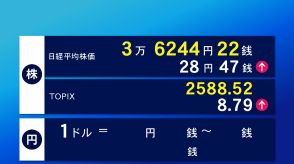

オプション価格を基に投資家が日経平均株価の今後30日間の変動率をどのように予想しているかを表す日経平均ボラティリティー・インデックス(日経平均VI)は、8月初めの急落局面で、リーマンショックが起きた2008年以来の高水準となる85台を付けた。その後は落ち着きを取り戻しつつあるが、10日時点で27台と7月上旬の16台を大きく上回っている。

足元の日経平均VIは、米国株の恐怖指数として知られるシカゴ・オプション取引所(CBOE)ボラティリティー指数(VIX)だけでなく、22年以降はほぼ恒常的にアジア株式市場で最も高水準だった香港のHSIボラティリティー指数も上回ったままだ。

T&Dアセットマネジメントの酒井祐輔シニア・トレーダーは「市場関係者の頭の中には8月5日のことがまだあり、トラウマになっている」と指摘する。

また、野村証券の須田吉貴クロスアセット・ストラテジストは日本株の予想変動率が高止まりしている理由として、米国と比べ日本のオプション市場の流動性が低く、低ボラティリティー相場に賭けるオプション売り戦略を行う投資家が少ない点を挙げた。

ボラティリティー売り戦略は近年急速に拡大しており、市場では米VIXが以前と比べ低水準で推移する一因だとみられている。投資家は相場が急変動した場合、想定以上の損失を被る可能性があるものの、変動率が限定的ならばオプション料から収益を得られる。

ボラティリティーが低下、あらゆる資産で-今後もサプライズない公算

米株式市場の平穏に賭ける取引に巨額資金-2018年の二の舞いはないか

日米の金融政策見通しが不透明であるほか、米国では大統領選挙、日本では自民党総裁選挙から衆議院の解散・総選挙の可能性が意識されるなど重要な政治日程を控えていることも、予想変動率が当面高止まりするとの見方が根強い一因だ。今週9日に日経平均が1カ月ぶりの安値を付けた際、日経平均VIも40台まで急上昇した。