日本のキャッシュレス化の未来--「現金大国」が世界に追いつくための課題と道筋

日本がキャッシュレス化を進める中で現金の管理のしやすさやキャッシュレス決済の明細管理の課題を考察する。

封筒分け管理が現金利用者にとって重宝される理由やデビットカードにおける支出管理の難しさについて解説する。

キャッシュレス決済の多様化が店舗運営に与える影響やキャッシュレス化の未来について探る。

第3回、第4回では海外でのキャッシュレス事情について考察してきた。

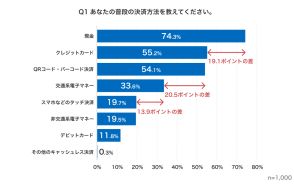

キャッシュレス比率4割という野心的な目標を前倒し達成目前にある日本。力強くキャッシュレスを推進しているものの、北欧や韓国・中国などのキャッシュレス先進国と比べるとまだ伸びしろがありそうだ。

キャッシュレス先進国になるためには、どうすればいいのか。日本の特徴を踏まえ、課題と今後の展望について考えていきたい。

日本は「現金大国」--外国貨幣も製造

日本は他国と比べ、キャッシュレス手段が多様化しており、特にクレジットカードの利用率が非常に高い。現金を使うデメリットがほとんどない国でもある。日本の造幣技術が非常に優れているおかげで、偽札の流通がほとんどない。新紙幣には世界初の3次元(3D)ホログラムが採用され、セキュリティも万全だ。さらに、日本は海外の造幣も請け負っているほど、その技術と信頼性は抜群である。

治安の良さも特筆すべき点だ。現金を常に持ち歩き、お店のレジに置いておくことに対する抵抗が少ない。また、日本国内には非常に多くのATMが存在し、どこでも簡単に現金を引き出せる環境が整っている。

こうした現金が使いやすい環境は、高齢者が多い日本で特に重宝されており、現金の根強い人気の一因となっている。日本でキャッシュレスを推進するためには、現金を超えた使いやすさと環境の整備が必須で、いくつかの課題が存在する。

現金による「封筒分け管理」の魅力

日本人が現金を好む理由の1つに、その管理のしやすさがあることを第1回の記事で述べた。現金であれば、手元にあるお金を直接確認でき、使った分だけを即座に把握できる。

一方、キャッシュレス決済はその明確さを欠くことが多い。キャッシュレス決済はスマホ上で操作ができ、明細がデータ化されているため、現金よりも管理がしやすくなっているはずなのだが、それでも多くの人が現金の方が管理しやすいと感じるのはなぜだろうか。

日本では翌月払いのクレジットカードが主流であり、実際の引き落としが後日になるため、「今日時点でどれだけ使っていいお金があるのか」が見えにくくなっている。欧州で主流のデビットカードのように、使用した分が即時に引き落とされる仕組みであれば、現金と同様にその場で支出を把握できる。

このように支出管理がしやすいとされるデビットカードだが、課題も存在する。例えば、現金利用者が家計管理の入門編としておすすめされることがよくある「封筒分け管理」(図1上部)は、デビットカードだと実現が難しい。

「封筒分け管理」は“支出前”の段階で、食費、光熱費、娯楽費など利用用途ごとに封筒に現金を分けて入れる家計管理方法である。それぞれの用途に使える金額が一目で直感的にわかり、支出のコントロールがしやすいため、一部の現金利用者に根強い人気がある。実際に封筒を使わなくとも、用途ごとの予算を考えて生活している人は多いだろう。

一方、デビットカードは原則1つの銀行口座から残高が引き落とされてしまう。つまり、支出前に決めていた予算(封筒に分けた金額)からいくら使っていて、支出用途ごとに残りの金額がいくらなのかが直感的に分からず、封筒分けのように用途ごとに分けて管理することが難しいと感じる人が多い。

近年の新興系決済サービスの一部では、利用用途・目的別に口座を分けて決済前にどの口座から引き落とすかを設定できる機能が提供されているが、まだ多くの決済サービスはそのような機能を備えていない。

支出前に利用用途別にお金を分けていなくても、“支出後”の明細をもとに当月にどういった用途でいくら使ったかの確認・管理はできる。しかし、「現金を封筒に分けて管理」したほうが、使えるお金がどの程度残っているのか直感的に管理できるのだ。

キャッシュレス決済の明細がもたらす混乱と今後の期待

キャッシュレスだと支出管理がしにくい要因のもう1つに、決済後に届く明細データを見ても、どのお店の支払いに該当しているのかが分かりづらい点が挙げられる。カードなどの明細には購入したお店の名前と金額が表示されるのが一般的だ。日常的な利用店やチェーン店であれば問題ないが、数週間前にたまたま寄ったお店の名前を見ても、何を買ったかを思い出せない場合もある。

また、スマホに登録されたバーチャルカードで決済を行うと、お店の名前がなぜか決済手段の名前になっていたり、クレジットカードでは正確なお店の名前が数日後にならないと反映されなかったりなど、明細が分かりづらく表示されることがあり、どこで何を購入したのかを正確に把握しにくい。

さらに、日本では決済手段が多様化していることが、事態を複雑にしている。これは、お店のキャッシュレス導入状況やその時期の手数料の還元率などによって、複数の決済手段を普段から利用している消費者が多いことに起因する。

消費者ニーズに応えるため、お店側は複数の決済事業者と契約する。店名などは各決済事業者の独自形式で登録するため、明細の表記が異なってくる。そのため、複数の決済手段を利用すると決済手段のアプリごとに明細が表示され、また明細の記載表記もバラバラになってしまい、キャッシュレスでの支出管理の複雑さを助長しているのだ。

こういった課題を解決するために、家計簿アプリを利用される方も多い。決済手段を家計簿アプリに連携することで、明細を一元化し、自動で利用カテゴリを振分けする機能は非常に便利に感じる一方で、やや正確性に欠ける部分が多い。例えば、総合スーパーで食材のほかに本やトイレットペーパーを買った場合でも、購入した金額単位で食費のカテゴリに分別されてしまう。

これは、決済データには「何を買ったか」までの情報が含まれていないことが原因の1つである。

米国などの他国では、カード明細の中にお店の所在地を付与できるサービスが登場するなど、明細のリッチ化が進んでいる。お店の場所をマップなどで簡単に確認可能で、どこで買い物したかをより正確に把握ができ、「なんだっけ、この支出?」を減らすことができる。また、あのお店にもう一度行きたいなとなった時にも、店名などで検索する手間がない。

データの精度を高め、明細情報の精緻化・リッチ化を行うことで、現金決済よりも管理がしやすくなっていくことが望ましい。

キャッシュレス決済の多様化と店舗運営のジレンマ--効率化への道を探る

日本では、他国に比べキャッシュレス決済手段が多様化している。QRコード決済や電子マネーなどの多様な選択肢がある中、お店側としては決済手数料を払ってでも集客のためになるべく多くの決済手段を受け入れる準備をしなければならない。

しかし、複数の決済手段を利用可能にすることでお店側の負担が増大してしまうのだ。まず、レジ業務が煩雑になる。顧客がどの決済手段を使うかを確認する作業が増えるため、レジスタッフは正確にどの決済手段を利用したいかを聞き取る必要がある。もし違った場合はレジの操作はやり直しとなり、時間がかかることが多い。各決済手段によって端末やQRコードが異なる場合が多いため、顧客もお店側のスタッフも慣れていなければ苦戦してしまう。

お店への入金方法(図2下部)も、課題になることが多い。決済手段ごとに利用された金額が後日各事業者からお店側に振り込まれるのだが、決済手段ごとで入金の日付やサイクルが異なる。また、売上金額や入金予定日などが確認できる管理画面も事業者ごとに別々に存在するため、お店側は売上金額がいつ入金してくるのかを一元的に把握することが難しく、資金管理の煩雑さが増してしまう。このような状況では、複数の決済手段を入れることによる集客効果よりも、管理の負担のほうが大きくなり、効率的な運営が難しくなるケースも多い。

一方、現金であれば購入時に売上金を確保できるが、お釣り対応や金銭差異の発生、レジ締めや入金対応、スタッフの不正防止など、別の負担がかかる。今回の新札発行も、お店にとって大きな負担がかかっている。券売機やセルフレジを新札対応可のものに入れ替える必要があるが、これを機に現金の受け入れをやめて完全キャッシュレスへの移行を検討しているお店もあるようだ。

お店にとって現金とキャッシュレスは一長一短の良さがある。キャッシュレスの導入を促進するためには、手数料の低廉化のほかにも、入金までの日数を短縮しながら各決済手段の管理画面を一元化していくことが重要だろう。

キャッシュレス化の未来--日本が世界をリードするための挑戦と展望

このような課題はありつつも、日本では着実にキャッシュレス化が進んでいる。キャッシュレス決済における技術やテクノロジーは日々進歩している。経済産業省が掲げるキャッシュレス比率80%という目標を達成するため、官民ともに協力し、法改正や新たな決済サービスが次々と誕生し、キャッシュレス社会の実現に向けた環境が整いつつある。

2025年の大阪万博は、五輪同様にキャッシュレス意識を高める絶好の機会となるだろう。近年では、スマートフォンが決済端末となるサービスが誕生し、小規模なお店でも簡単にキャッシュレス決済が導入できるようになった。決済方法も進化しており、タッチ決済や顔認証など、より便利な手段が増えていくことが期待される。生成AIを活用すれば、決済データを詳細に分析し、付加価値を生み出すことで現金よりもキャッシュレスのほうが管理しやすいようになっていくだろう。

どう不正を防いでいくかも重要なテーマである。世界各国でキャッシュレスの不正被害が増加傾向にあるが、マイナンバーカードを活用した強固な認証手段がリリースされるなど被害防止のための取り組みも増えてきている。

現金紙幣では世界トップクラスの技術力を誇る日本。キャッシュレス決済においても、多様な決済手段の競争と共存によって技術力を高め、現金紙幣同様に他国を牽引する存在となることが期待される。官民一体となってキャッシュレスを推進し、その力を発揮してほしい。

森岡剛

株式会社インフキュリオン コンサルティング マネジャー

大手システムインテグレーター(SIer)を経て2014年より現職。メディア&ラボ研究員として決済動向の国内・グローバル研究を行う。インフキュリオンの「決済動向調査」の主担当として調査設計からデータ分析を担う。社内外の各種メディアへの寄稿や社外講演など情報発信にも取り組む。博士(コンピューターサイエンス、トロント大学)。

森本颯太

株式会社インフキュリオン コンサルティング シニアマネジャー

東京大学工学部物理工学科卒業後、2019年にインフキュリオン コンサルティングに参画。入社前インターンとして現金を使わず各国のキャッシュレス事情を調査するキャッシュレス世界旅行を実施。

入社後は、BtoB決済事業、マーチャント事業の次期戦略、新サービス企画などに従事。資金移動業取得支援やペイロール/金融サービス仲介業によるサービス検討など、法令周りを含めた商品性検討の経験が豊富。